青松股份 拟24.3亿元买诺斯贝尔90%股份

上海证券报 2018-11-9

青松股份8日晚间发布公告称,公司拟以发行股份和支付现金相结合的方式购买香港诺斯贝尔等19名交易对方合计持有的诺斯贝尔90%股份,交易价格为24.30亿元,同时募集配套资金不超过7亿元。通过本次重组,公司将进入面膜、护肤品和湿巾等化妆品的设计、研发和制造业务领域。

公司表示,本次发行股份及支付现金购买资产与募集配套资金互为条件,共同构成本次交易不可分割的组成部分。如中国证监会未能同时核准本次发行股份及支付现金购买资产与募集配套资金,则本次交易不予实施。

根据公告,标的资产诺斯贝尔90%股份的交易价格为24.30亿元,其中以发行股份的方式支付15.10亿元,以现金方式支付9.20亿元。配套募资部分,上市公司拟以询价方式向不超过5名符合条件的特定投资者非公开发行不超过发行前总股本20%的股份,募集配套资金不超过7亿元,用于支付本次交易的现金对价以及中介费用。

资料显示,诺斯贝尔一直致力于化妆品的设计、研发和制造,主要产品为面膜系列、护肤品系列和湿巾系列三大品类。诺斯贝尔100%股份的评估值为27.04亿元,评估增值率为176.85%。财务数据显示,2016年、2017年、2018年1-7月标的公司分别实现归属于母公司所有者净利润1.73亿元、1.82亿元和1.06亿元。

本次交易完成后,香港诺斯贝尔仍持有标的公司10%股份。根据交易双方签署的资产购买协议,上市公司将在2021年12月31日前,以现金方式收购标的资产剩余股权。根据业绩承诺,诺斯贝尔2018年度实现的净利润不低于2.0亿元;2018年度和2019年度合计实现的净利润不低于4.4亿元;2018-2020年度合计实现的净利润不低于7.28亿元。

青松股份表示,本次交易完成后,公司将在化学原料及化学制品制造业领域新增面膜、护肤品、湿巾等化妆品的设计、研发与制造业务。未来上市公司将在坚持主营业务发展的原则下,积极抓住当前我国化妆品行业的市场发展机遇,避免单一细分行业所带来的行业风险,持续增强公司的综合竞争能力。

- 上一篇: 昆山韩美化妆用具有限公司

- 下一篇: 2019年义乌大健康产业展会">2019年义乌大健康产业展会

推荐资讯

- 气雾灌装及铝罐工厂资源一览-长期更新

- 2023-03-06

- 纯铝管及母子软管国内上下游供应情况 - 定期更新

- 2023-02-11

- 艾妍 | HUFU.CLUB|KOL.CLUB 产品开发及后产品流量运营活动

- 2019-09-24

- 《彩妆全解码——FACE ID》与阿芙旗下彩妆品牌达成赞助合作

- 2019-09-19

- 《彩妆解码—FACE ID》书籍启动...

- 2019-03-28

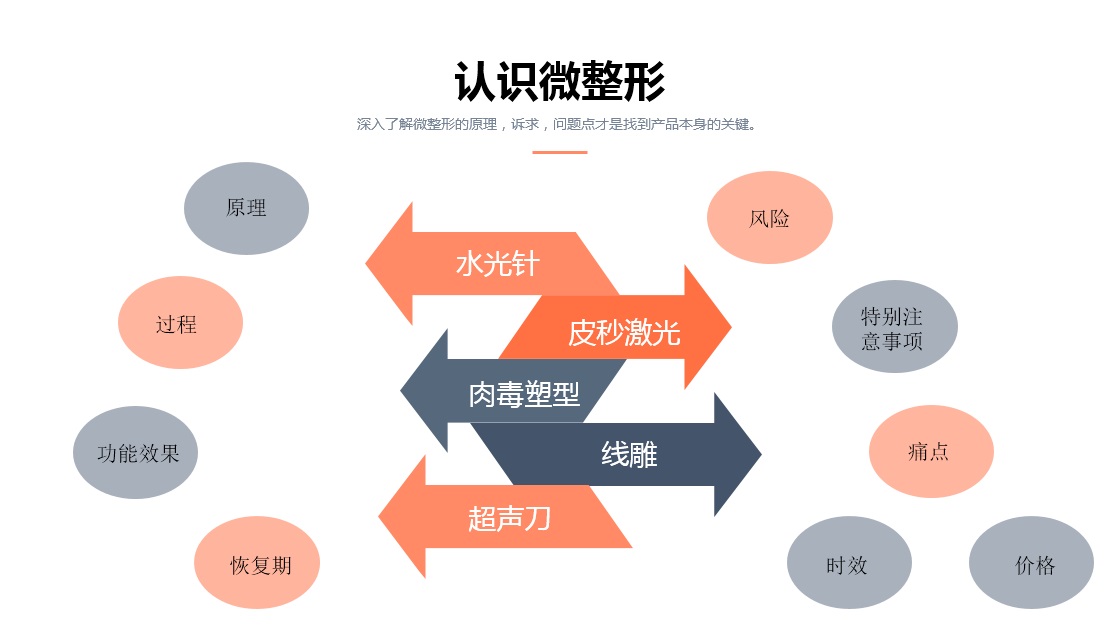

- 轻医美系列课堂:轻医美不轻(下) by 吕梦瑶

- 2018-11-02

- 轻医美系列课堂:轻医美不轻(上) by 吕梦瑶

- 2018-11-02